摘要

随着程序化交易在资本市场应用的深化,其潜在影响也日益受到关注,对程序化交易监管的研究对于优化市场交易环境、推动资本市场高质量发展有着重要意义。基于此,本文对境内外程序化交易监管思路与制度设计细节作了系统梳理及剖析,并得出相应启示。

一、程序化交易国内监管情况

(一)程序化交易国内监管政策

我国对于程序化交易的监管分为事前、事中、事后三个阶段,其中事前对经营机构及其客户等在申报、风控、报盘通道隔离、指令审核、收费、额度控制、异常交易等方面进行了规定;事中通过交易所实时监测对违规程序化交易实施警示、限制账户交易、提高保证金、限制持仓、强制平仓等自律监管措施;事后,在交易分析的基础上,对于已经造成市场扰动等不良影响的程序化交易,由证监会及其派出机构等依法酌情进行处罚,或移送公安机关。

表1:我国程序化交易相关监管政策

时间机构政策名称相关内容2010年2月中金所《股指期货合约、交易规则及其实施细则》增加会员、客户采取程序化交易方式应当事先报备的内容2010年9月证监会《期货交易所业务活动监管工作指引第9号——关于程序化交易的认定及相关监管工作的指导意见》(9号指引)将程序化交易定义为“由计算机事先设定的具有行情分析、风险管理等功能的交易模型,自动下达交易信号或报单指令的交易方式”,各期货交易所根据自身情况制定标准2010年10月中金所《期货异常交易监控指引(试行)》第(九)项中规定了“通过计算机程序自动批量下单、快速下单”中的异常交易行为2015年1月上交所《上海证券交易所股票期权试点交易规则》对程序化交易的报备与监管相关内容进行了规定2015年1月上交所《证券公司股票期权业务风险控制指南》对程序化交易的报备范围、报备内容进行了规定2015年3月上交所《关于加强股票期权程序化交易管理的通知》对于期权经营机构程序化交易权限的管理、风险隔离、异常交易监控等明确要求2015年10月证监会《证券期货市场程序化交易管理办法(征求意见稿)》明确了申报核查管理、接入管理、指令审核、差异化收费、监察执法方面的规定2019年2月证监会《证券公司交易信息系统外部接入管理暂行规定》涉及程序化交易等新型交易方式的监管及自律要求,待相关规则出台后,外部接入系统需一体遵循2019年12月全国人大《中华人民共和国证券法》规定通过计算机程序自动生成或者下达交易指令进行程序化交易的,不得影响证券交易所系统安全或者正常交易秩序2019年12月深交所《关于股票期权程序化交易管理的通知》就程序化交易的接入、认证、报备等作出规定2020年4月证监会2020年度立法工作计划《程序化交易管理办法》作为“需要抓紧研究、择机出台的项目”2021年3月证监会2021年度立法工作计划《证券市场程序化交易管理暂行办法》作为“需要抓紧研究、择机出台的项目”资料来源:华锐金融科技研究所整理

(二)程序化交易监管处罚情况

从监管情况来看,程序化交易监管处罚事由主要集中于接入审核不到位、相关账户报备不充分、风控层面监控不及时、交易软件系统运行失灵、操纵市场干扰市场正常交易秩序等,也是相关参与方后续合规关注重点。

表2:关于程序化交易的部分监管事项

监管机构监管对象事由证监会某期货公司未对该系统上进行交易的客户账户资金和持仓进行验证,对接入信息系统缺少有效监管。证监会某私募机构部分程序化交易软件事先不通过公司的风控系统,部分投资交易系统缺乏事中公平交易管理与控制。证监会某私募机构日内回转交易涉及到操纵180ETF等指数基金。证监会某私募机构日内回转交易涉及到操纵100ETF等指数基金。证监会个人连续交易、频繁委托,且快速大量撤销委托,影响股票交易价格和交易量。证监会个人连续交易、频繁委托,且快速大量撤销委托,影响股票交易价格和交易量。香港证监会某证券公司执行市场订单时没有考虑市场的流动性,也未能实施有效的价格和数量控制措施,以防止其执行市场订单干扰市场。未对电子和算法交易系统进行足够的用户接受测试,也没有提供交易系统组件的详细说明。上交所某期货公司未对客户账户开展程序化交易进行管理,多个客户账户未经报备即从事程序化交易;在进行整改时,仅从技术上对客户报单频率进行前端控制,而未从源头上切实履行客户程序化交易报备和监控等义务。上交所某期货公司未按要求对客户程序化交易使用的交易软件或接口进行审核、测试及认证;未按要求建立接入异常情况的预防、发现与处置机制,相关系统缺乏对程序化交易客户及接入情况的实时监控功能。上交所某私募机构频繁申报、撤单,影响市场交易秩序。大商所个人程序化交易过程中,因程序错误导致对敲转移资金,造成合约较大波动。资料来源:华锐金融科技研究所整理

二、程序化交易国际监管情况

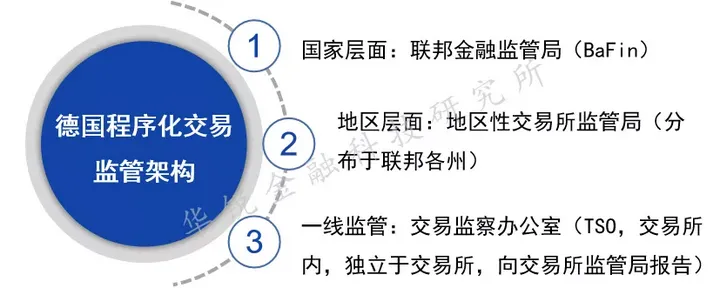

(一)德国

1.德国程序化交易监管政策

为了减少高频交易引发的潜在风险,2013年2月,德国联邦议院通过了《高频交易法》( Act on the Prevention of Risks and Abuse in High-frequency Trading),从算法交易定义、高频交易定义及特征、监管机构职权、电子标记义务、交易所收费、监控指标、系统要求、市场操纵行为界定、相关记录留存等方面进行了规定,以实现对德国金融立法体系在程序化交易领域的补充。

2.德国程序化交易监管特点

(1)以立法形式规定了监管机构在程序化交易监管方面的权利;

(2)相比以账户为单位,德国以订单为单位对高频交易进行识别和监管;

(3)强调对于市场流动性、公平性的保护。

在传统衍生品市场,在交易速度方面占据优势的企业获取了丰厚回报,而不具备最快速度的做市商常面临无法在集中撮合交易中提供最优价格的问题。基于此,德交所推出被动流动性保护(Passive Liquidity Protection,PLP)机制,通过区分进入集中撮合系统的交易单形态,被动订单将直接进入到集中撮合系统中,而积极性订单会被延迟1到3毫秒的时间,以对部分程序化交易者的交易报单优势进行限制,确保对于市场流动性、公平性的保护。继2019年6月在德国和法国股票期权试点推出后,2020年8月24日,德交所集团旗下欧洲期货交易所(Eurex)将PLP推广到其余的股票期权领域及其旗舰指数产品DAX股票期权。

(二)美国

美国对于程序化交易的监管主体包括证券交易委员会(SEC)、商品期货交易委员会(CFTC)、金融业监管局(FINRA)及交易所等,以美国商品期货交易委员会(CFTC)为例,为加强对程序化交易风险的管控,CFTC分别于2015年、2016年发布《自动化交易监管规则》(Regulation AT)和后续的《补充规则》,从公司内控、行业自律和外部监管三个层次建立了对程序化交易的监管制度。

表3:美国市场程序化交易相关监管规定

电子识别对程序化交易及非程序化交易指令进行识别并加以区分。大额交易对大额交易商登记,分配对应的识别代码单独监控报告。过滤机制禁止无审核通路(Naked Access),指令在进入交易所前须经过经纪商的风控系统,以过滤错误或不适当的指令。报价范围做市商报价应在最佳买卖价格一定范围内,禁止无成交意向报价。熔断机制部分标的价格波动达到一定幅度时暂停交易一段时间。托管服务交易所主机托管服务的同质化要求。市场扰乱禁止幌骗、报价填充等扰乱市场的交易行为。错单取消对于执行结果明显错误的交易依申请流程取消或宣布无效。交易监测建立综合审计跟踪系统(Consolidated Audit Trail System),对各交易市场程序化交易合并监测,加强对订单的管理。资料来源:华锐金融科技研究所整理

随着市场环境及交易技术的发展,近年来,相关监管机构对于程序化交易的监管理念也发生了一定的变化。2020年6月,基于①程序化交易在提升市场流动性、降低交易成本方面的积极作用②市场各方风控、交易等系统能力的提升③专有算法知识产权保护④致力于提供更为灵活的监管框架等原因,CFTC投票撤回了之前《自动化交易监管规则》及相关《补充规则》,制定和发布拟议规则“电子交易风险原则”(Electronic Trading Risk Principles),并将作为新的法规编入CFTC Rules 38.251(e)到(g)。原则主要关于以下方面:

(1)交易所对市场参与者的监管,以便预防、监测与程序化交易有关的市场混乱和系统异常,给予指定合约市场(DCMs,designated contract markets)合理的自由裁量权;

(2)交易所层面对电子订单的交易前风险管控,风控措施应当与DCMs运作的市场特点相适应,不过度干预市场的价格发现功能;

(3)DCMs对任何程序化交易平台相关重大扰动的及时汇报,值得一提的是,CFTC指出,除非市场参与者管理风险或进行价格发现的能力受到参与者交易系统故障的实质性影响,否则都不应被归到“重大扰动”的范畴之内。

总的来说,电子交易风险原则的颁布及《自动化交易监管规则》的撤回,一定程度上体现了美国监管机构对待程序化交易的理念变化:随着程序化交易在资本市场应用的深入,其效益及风险也在持续被重新定义与认识,相比设置具体的规定,在法律层面作出原则性规定、由交易所酌情制定适当的风控措施,将更有助于实现行业的稳健发展及监管的灵活性,便于全市场受益于技术及模式创新。

三、对我国程序化交易监管的启示

(一)监管目标兼顾效率、公平、风控的平衡

程序化交易一定程度上提供了市场流动性,提高价格发现效率,与此同时,也有加大市场波动、影响市场公平性、增加技术系统压力等潜在负面影响,对于程序化交易的监管目标应兼顾效率、公平、风险防控的动态平衡,在确保市场运行平稳、风险可控的前提下,促进资源配置效率的提升和创新技术的应用与发展。

(二)持续优化监管机制,形成循序渐进的动态闭环

交易手段及策略随着技术发展而不断更新,对于程序化交易的监管在与现有法规体系做好衔接的同时,有必要根据市场发展及经营机构实践情况不断迭代方式与思路,持续优化监管机制,形成循序渐进的动态闭环。除对技术的监管外,可对程序化交易过程中的幌骗、塞单等行为进行更为明确的定义,完善对相关行为的处罚规定,避免事后监管处理方面出现法律依据缺失的情况。

(三)加强相关部门在程序化交易监管方面的协同联动

程序化交易通常涉及多个交易市场,建议相关机构完善协同联动机制,加强数据共享,推动多层次数据治理体系优化。可借鉴美国监管机构的综合审计跟踪机制,对市场程序化交易合并监测,增强对于异常交易、关联交易的识别能力,在有效管控风险的同时,更好地促进程序化交易在市场中积极作用的发挥。

参考文献

[1]Kirilenko A, Kyle A S, Samadi M, et al. The flash crash: High-frequency trading in an electronic market[J]. The Journal of Finance, 2017, 72(3): 967-998.

[2]Hendershott T, Jones C M, Menkveld A J. Does algorithmic trading improve liquidity?[J]. The Journal of finance, 2011, 66(1): 1-33.

[3]郭晨光,崔二涛,熊学萍.境外高频交易监管制度对我国期货市场监管的启示——基于经济和技术手段的视角[J].金融发展研究,2021(02):65-72.

[4]姜哲.程序化交易的潜在风险和监管体系研究[J].金融监管研究,2017(06):78-94.

[5]罗知林.程序化交易监管及立法的国际经验研究[J].期货与金融衍生品,2016(92):02-15.

[6]朱伟骅,张伟.海外市场程序化交易监管动态及监管指标研究[R].上海:上海证券交易所资本市场研究所, 2014:1-27.

作者:华锐金融科技研究所 温聿铮

关于华锐金融技术

深圳华锐金融技术股份有限公司(简称“华锐金融技术”)是一家专注于为资本市场提供下一代分布式低时延基础技术及核心业务系统的国家高新技术企业。公司致力于提升中国金融基础设施自主能力,自主研发下一代分布式中间件,助力金融机构实现核心业务系统的分布式转型,成为下一代分布式低时延金融技术的引领者。公司于2018年、2019年连续获得本土创投排名第一的深创投A轮、Pre-B轮投资;2020年获得招商局集团、招商银行、国泰君安证券旗下机构B轮投资;2021年上半年完成由华泰创新领投的Pre-C轮融资,红杉资本中国基金的C轮融资。

原文出处: 3s源码 sss333.cn

暂无评论内容